O informativo de Utumi Advogados tem como propósito trazer atualidades legislativas, decisões e discussões tributárias relevantes. Ficamos à disposição para eventuais esclarecimentos sobre os temas abaixo.

Período: 02 de abril a 09 de abril.

O julgamento da modulação de efeitos dos Temas nºs 881 E 885

Na última quinta-feira, o Supremo Tribunal Federal (STF) finalizou o julgamento dos Embargos de Declaração opostos nos Recursos Extraordinários nºs 949.297 e 955.227 (Temas nºs 881 e 885).

Na ocasião, a Corte formou maioria para negar provimento à modulação de efeitos da decisão de mérito que determina a quebra da coisa julgada. Ou seja, com isso, os contribuintes deverão recolher o tributo a partir da decisão paradigma que instituiu a constitucionalidade ou legalidade da cobrança, de modo que não será mais necessário o instrumento processual da “Ação Rescisória” para reverter o trânsito em julgado.

O pedido de modulação de efeitos foi negado pelos Ministros Luís Roberto Barroso, Cristiano Zanin, Alexandre de Moraes, Cármen Lúcia, Gilmar Mendes e Rosa Weber (que já havia proferido seu voto).

Durante o julgamento dos recursos paradigmas, o Ministro André Mendonça introduziu nova tese jurídica para isentar as empresas que obtiveram decisão transitada em julgado das multas moratórias e punitivas. O Ministro Luís Roberto Barroso, que conduzia a vertente contrária à modulação de efeitos, acabou aderindo à posição, complementando a fundamentação de que a exclusão da multa apenas ficaria restrita a quem já tinha coisa julgada sobre a matéria.

Assim, os Ministros André Mendonça, Luís Roberto Barroso, Dias Toffoli, Edson Fachin, Luiz Fux e Nunes Marques formaram maioria para excepcionar as multas (moratórias e punitivas) em razão do não recolhimento dos tributos, conquanto se tenha decisão transitada em julgado favoravelmente às empresas.

Embora a retirada das multas seja uma vitória aos contribuintes e esse precedente possa ser utilizado para outros casos, ainda restam dúvidas em como a decisão será executada, pois a maioria dos contribuintes que tiveram a coisa julgada destituída não recolheram os tributos devidos após a decisão contrária dos temas repetitivos ou de repercussão geral.

A equipe aguarda a disponibilização do Acórdão para entender melhor os desdobramentos da decisão.

Decisão monocrática afasta efeitos de liminar para continuidade do Perse no TRF-3ª Região

No dia 04 de abril, o Desembargador Carlos Eduardo Delgado, em decisão monocrática no Agravo de Instrumento nº 5007599-40.2024.4.03.0000, cassou medida liminar que afastava os efeitos da revogação do Programa Emergencial de Retomada do Setor de Eventos (Perse).

O Perse previa redução a zero, até março de 2027, das alíquotas do Imposto de Renda Pessoa Jurídica (IRPJ), Contribuição Social sobre o Lucro Líquido (CSLL), Contribuição ao Programa de Integração Social (PIS) e Contribuição ao Financiamento da Seguridade Social (Cofins), às empresas que cumprissem requisitos estipulados no artigo 4º da Lei nº 14.148/2021.

Porém, o Perse foi revogado pela Medida Provisória (MP) nº 1.202, de 29 de dezembro de 2023, em trâmite perante o Congresso Nacional, com efeitos a partir de 1º de janeiro de 2025, para o IRPJ, e de 1º de abril de 2024, para a CSLL, PIS e Cofins.

O Sindicato das Empresas de Turismo do Estado de São Paulo (Sindetur) ajuizou ação (Mandado de Segurança nº 5005016-18.2024.4.03.6100) perante a Justiça Federal de São Paulo, contra a revogação do Perse prevista na MP. No começo de março, o Sindetur obteve liminar da Justiça Federal, que autorizava suas associadas a continuar a usufruir dos benefícios do Perse até que se esgotasse o prazo de 60 meses originalmente previsto no art. 4o da Lei n. 14.148/21.

Porém, em sede do Agravo de Instrumento, o Desembargador ponderou que as empresas não teriam direito adquirido aos benefícios do Perse, pois o benefício foi oferecido sem exigência de contrapartida e, portanto, poderia ser revogado a qualquer momento, em conformidade com o artigo 178 do Código Tributário Nacional (CTN).

A decisão foi proferida em juízo de cognição sumária e está sujeita à recurso. Destaque-se, ainda, que a constitucionalidade da Medida Provisória nº 1.202/23 está em discussão, por meio da Ação Direta de Inconstitucionalidade (ADI) nº 7.587/DF, no Supremo Tribunal Federal.

Autorregularização de débitos de subvenções fiscais concedidas pelos governos estaduais

A Receita Federal do Brasil (RFB), por meio da Instrução Normativa nº 2.184, publicada em 03 de abril de 2024, prevê a oportunidade de o contribuinte transacionar débitos referentes as subvenções para investimento, efetuadas em desacordo com o art. 30 da Lei nº 12.973/2014, relativos ao Imposto de Renda de Pessoas Jurídicas (IRPJ) e Contribuição Social sobre o Lucro Líquido (CSLL).

O contribuinte poderá quitar seus débitos nas seguintes modalidades:

- Pagamento da dívida consolidada, com redução de 80%, em até 12 parcelas mensais e sucessivas;

- Pagamento de, no mínimo, 5% do valor da dívida consolidada, sem redução, em até 5 parcelas mensais e sucessivas e do restante:

2.1. Em até 60 parcelas mensais e sucessivas, com redução de 50% do valor remanescente do débito; ou

2.2. Em até 84 parcelas mensais e sucessivas, com redução de 35% do valor remanescente do débito.

Para fins de adesão à autorregularização, na hipótese de prévia compensação indevida de que trata o inciso II do caput do art. 2º, o contribuinte deverá retificar ou, então, cancelar as PER/DCOMPs, objetivando corrigir o crédito usufruído ou excluir os débitos indevidamente compensados, no prazo previsto no art. 4º da IN RFB 2.184/2024.

No que se refere aos efeitos, a autorregularização implicará na confissão das dívidas tributárias, de forma irretratável, referente aos débitos indicados na adesão, na conformação do contribuinte quanto às condições para a habilitação e aos limites de aproveitamento do crédito fiscal previsto na Lei nº 14.789, de 2023 e na aceitação de todas comunicações e notificações dirigidas ao contribuinte por meio do Domicílio Tributário Eletrônico (art. 10).

O contribuinte que inadimplir com o pagamento de qualquer uma das parcelas por prazo superior a 30 (trinta) dias será excluído do parcelamento. Concretizando a rescisão ao parcelamento, o contribuinte perderá todos os benefícios concedidos pelo programa de autorregularização, sendo cobrado, de forma imediata, o montante do débito devido pelo contribuinte.

Nos termos do § 3º do art. 7º, o requerimento de adesão à autorregularização deve ser apresentado nos seguintes prazos:

- Entre os períodos de 10 a 30 de abril de 2024, para os períodos de apuração ocorridos até 31/12/2022; e

- Entre os períodos de 10 de abril a 31 de julho de 2024, para os períodos de apuração referente ao ano-exercício de 2023.

Utumi Advogados está à disposição para sanar eventuais dúvidas e verificar se o parcelamento se aplica ao contexto específico das empresas interessadas.

Contribuintes poderão direcionar questionamentos tributários ao Executivo Federal por meio de consulta tributária

Atualmente, o contribuinte pode encaminhar consulta para a Receita Federal para esclarecer dúvidas em relação à interpretação de dispositivos da legislação tributária e aduaneira. Esse processo de consulta é encaminhado para a Coordenação-Geral de Tributação (Cosit) e, após essa análise, é emitida uma solução de consulta com a interpretação e entendimento da RFB sobre o assunto.

Com isso, o Comitê Tributário da Câmara de Promoção de Segurança Jurídica no Ambiente de Negócios (Sejan), da Advocacia-Geral da União (AGU), buscando ampliar os órgãos para análise dos questionamentos tributários, de forma a não ficar concentrado no entendimento de um único órgão, bem como para unificar o entendimento tributário divergente entre entes da União, abrirá a possibilidade de contribuintes questionarem as interpretações tributárias que considerem equivocadas e que constam em pareceres ou documentos públicos de diferentes órgãos tributários.

Além dos questionamentos serem direcionados para diferentes entes, justamente para que os órgãos questionados sejam ouvidos, o entendimento terá validade para todo o executivo federal. A AGU mapeou que os possíveis questionamentos poderão ser em relação aos entendimentos/posicionamentos da RFB, da Procuradoria-Geral da União (PGFN) e da própria AGU (que se manifesta em algumas matérias tributárias, como taxas cobradas por determinados entes, como o Ibama).

Ainda não há muitas informações de como funcionará esse procedimento e quais requisitos devem ser cumpridos para que a questão seja analisada e prazos. Assim que forem noticiadas maiores informações, atualizaremos a notícia.

Alteração do Regimento Interno do CARF aumenta número das Turmas Ordinárias

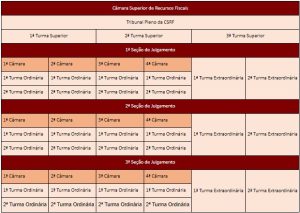

A Portaria do Ministério da Fazenda (MF) nº 528, publicada em 03 de abril de 2024, alterou a Portaria MF nº 1.634/2023, instituindo novas regras de composição das turmas no Conselho Administrativo de Recursos Fiscais (CARF).

Fundamentada na necessidade de aumentar a celeridade dos julgamentos e reduzir o estoque trilionário de casos, o Ministério da Fazenda decidiu por aumentar a quantidade de Turmas Ordinárias de 5 para 8 fazendo com que, agora, existam 24 turmas divididas em 3 Seções.

Além disso, a Portaria MF nº 528/2024 trouxe modificações substanciais nas Turmas Extraordinárias, que são responsáveis pelo julgamento de casos de valores inferiores a 2 (dois) mil salários-mínimos ou outras determinadas matérias previstas nos incisos do artigo 65 do Regimento Interno do CARF, reduzindo-as de 5 para 2 por Seção. Ou seja, a redução foi de 15 para 6 Turmas Extraordinárias.

Embora as alterações nas Turmas Ordinárias e Extraordinárias do CARF, as 3 Turmas da Câmara Superior de Recursos Fiscais não foram alteradas, de tal forma que a 1ª Turma ainda analisará casos que envolvem IRPJ e CSLL, a 2ª Turma julgará processos de contribuições previdenciárias e IRPF e, por fim, a 3ª Turma continuará julgando casos de IPI, PIS, Cofins e dentre outros tributos.

Portanto, as alterações terão vigência a partir do dia 22 de abril e o órgão julgador administrativo será composto da seguinte forma:

Solução de Consulta Cosit 35/2024

Por meio da Solução de Consulta COSIT nº 35/2024, a Receita Federal assentou o posicionamento da incidência de Contribuição ao PIS e à Cofins sobre a redução de multa e juros provenientes da adesão de programa de parcelamento de débitos tributários de entidades que gozam da isenção prevista no inciso X do art. 14 da Medida Provisória (MP) nº 2.158/01.

O entendimento é de que os descontos concedidos em parcelamentos constituem receita tributável decorrente da remissão das dívidas tributárias, e não decorre das atividades próprias das entidades isentas conforme previsão do art. 14, inciso X, da MP nº 2.158/01.

Desta forma, na falta de exceção legal, os valores de reduções dos juros e multas provenientes da adesão a programas de parcelamentos de débitos tributários devem ser tributados pelo PIS e Cofins, aplicável para as empresas do regime não-cumulativo, tendo em vista que promove uma redução do passivo e aumenta o patrimônio líquido da empresa.